Để hạn chế các sai sót khi mở L/C bạn có thể tham khảo những lỗi và cách khắc phục dưới đây.

Khi xuất nhập khẩu hàng hóa, các doanh nghiệp cần chuẩn bị những giấy tờ cần thiết để mở L/C nếu lựa chọn phương thức thanh toán bằng L/C. Tuy nhiên, khi chuẩn bị những chứng từ cần thiết để mở L/C không ít doanh nghiệp gặp phải khó khăn và có những sai sót nhất định. Vậy để tránh sai sót khi mở L/C và có sự rõ ràng trong thỏa thuận giữa hai bên về vấn đề thanh toán thì cần có giải pháp gì?

1.Sai sót khi mở L/C liên quan hình thức, số lượng thường gặp khi chuẩn bị bộ chứng từ xuất nhập khẩu

- Một số doanh nghiệp nước ta mới bước chân vào lĩnh vực xuất, nhập khẩu hoặc kinh doanh trong lĩnh vực này chưa lâu dài thường mắc một sai sót khi mở L/C rất cơ bản là chuẩn bị thiếu hoặc thừa bộ chứng từ trong giao,nhận vận tải.

- Sai lầm thứ hai của đa số doanh nghiệp nước ta trong việc chuẩn bị bộ chứng từ xuất nhập khẩu là chúng ta không căn cứ vào hợp đồng ngoại thương và thường chuẩn bị bộ chứng từ theo ý muốn chủ quan của pháp nhân công ty mình nên thường dẫn đến những hậu quả rất lớn sau đó như: bất đồng trong hợp đồng, và bất đồng trong vấn đề thanh toán quốc tế.

- Thứ ba, Trong những chứng từ chuẩn bị cho bộ chứng từ xuất , nhập khẩu hàng hóa thì những doanh nghiệp kinh doanh quốc tế ở nước ta thường bị mắc nhiều sai sót nhất khi chuẩn bị L/C và B/L.

2.Một số biện pháp tránh sai sót khi mở L/C

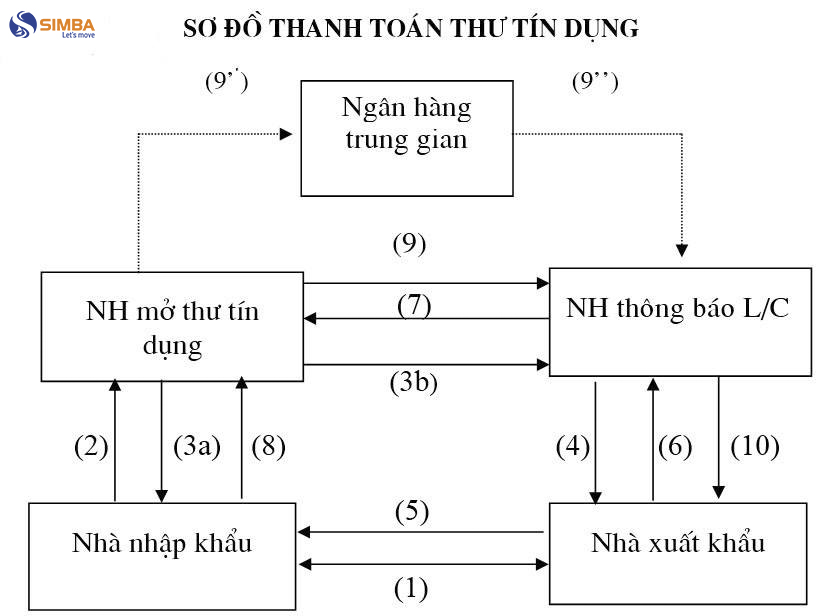

Sơ đồ thanh toán thư tín dụng L/C

Nội dung thanh toán bằng L/C

Khi thanh toán bằng L/C thì những nội dung dưới đây những doanh nghiệp Việt Nam hay mắc lỗi nhất vì thế muốn tránh mắc những sai lầm trong khi chuẩn bị L/C thì chúng ta nên kiểm tra kỹ các nội dung sau đây:

(1) Số hiệu, địa điểm và ngày mở L/C ( No of L/C, place and date of issue).

- Mỗi L/C đều có số hiệu riêng dùng để trao đổi thư từ, điện tín có liên qua đến L/C và để ghi vào các chứng từ có liên quan trong bộ chứng từ thanh toán

- Ðịa điểm mở L/C: có ý nghĩa trong việc chọn luật áp dụng khi xảy ra tranh chấp ( nếu có)

- Ngày mở L/C : là căn cứ để nhà xuất khẩu kiểm tra xem nhà nhập khẩu có mở L/C đúng hạn hay không.

(2) Tên ngân hàng mở L/C ( opening bank; issuing bank).

Ngân hàng thông báo sẽ kiểm tra xem tên và địa chỉ ngân hàng mở L/C có thật không. Còn người xuất khẩu kiểm tra xem L/C có được mở đúng tại ngân hàng như đã thoả thuận trong hợp đồng mua bán ngoại thương hay không.

(3) Tên và địa chỉ ngân hàng thông báo (advising bank), ngân hàng trả tiền (negotiating bank or paying bank), ngân hàng xác nhận (confirming bank)

(4) Tên và địa chỉ người thụ hưởng (beneficiary hoặc L/C có ghi In favour...)

(5) Tên và địa chỉ người mở L/C.

(6) Số tiền của L/C (amount).

Số tiền của L/C vừa ghi bằng số vừa ghi bằng chữ và phải thống nhất với nhau. Tên của đơn vị tiền tệ phải ghi rõ ràng, phải kiểm tra kỹ xem có phù hợp với hợp đồng không.

(7) Loại L/C (form of documentary credit).

- Ðối với nhà xuất khẩu, ngân hàng khuyến cáo loại L/C có lợi nhất là L/C không huỷ ngang miễn truy đòi ( Irrevocable without recourse L/C).

- Nếu lô hàng có giá trị lớn, ngân hàng phát hành không phải là ngân hàng có uy tín thì nên lựa chọn L/C có xác nhận.

(8) Ngày và địa điểm hết hiệu lực của L/C.

- Khi kiểm tra phải lưu ý: Ngày hết hiệu lực của L/C phải sau ngày mở L/C ( date of issue) và sau ngày giao hàng một khoảng thời gian hợp lý, thường được tính bằng khoảng thời gian giao hàng cộng với thời gian lập và kiểm tra chứng từ của người bán, cộng với thời gian lưu giữ và chuyển chứng từ từ ngân hàng người bán qua ngân hàng mở L/C.

- Hiện nay tại các công ty xuất nhập khẩu tại Tp Hồ Chí Minh, thời gian lập bộ chứng từ trung bình khoảng 3-4 ngày.

- Thời gian lưu giữ chứng từ tại Vietcombank HCM là 2 ngày.

- Số ngày chuyển chứng từ bằng DHL từ Việt Nam:

- Đi Nhật Bản, Triều Tiên, Singapore, Hồng Kông mất 3-4 ngày;

- Đi Châu Âu: Italia, Ðức, Bỉ... mất 5-7 ngày.

- Số ngày chuyển chứng từ bằng thư đảm bảo từ Việt Nam:

- Đến các nước Châu Á hết 5-7 ngày;

- Đến các nước Châu Âu hết 10-15 ngày.

- Ðịa điểm hết hiệu lực : thường là tại nước người bán.

(9) Thời hạn giao hàng (shipment date or time of delivery)

Thời hạn giao hàng có thể được ghi như sau:

- Ngày giao hàng chậm nhất hay sớm nhất: shipment must be effected not later than

... hoặc ghi time of delivery: latest December 31st, 2000 or earliest Septe mber 1st, 2001

- Trong vòng : shipment must be effected ...

- Khoảng: shipment must be ..'

- Ngày cụ thể: shipment must be effected ...

- Trong trường hợp hợp đồng quy định thời gian giao hàng bằng cách nào thì L/C phải quy định bằng cách ấy căn cứ vào hợp đồng ,người xuất khẩu kiểm tra xem người nhập khẩu có mở L/C theo đúng như vậy không.

(10) Cách giao hàng

Có nhiều cách giao hàng khác nhau mà người nhập khẩu có thể cụ thể hoá trong L/C như

- Giao hàng một lần: partial shipment not allowed

- Giao hàng nhiều lần trong thời gian quy định, số lượng quy định; partial shipment allowed:

- During October 2000: 100

- During November 2000: 100

- Giao hàng nhiều lần nhưng quy định giới hạn trọng lượng của mỗi chuyến, giới hạn số chuyến: Total 1000MTS, each shipment minimum 50 MTS to maximum 100 MTS the interverning period between 20 to

- Giao nhiều lần, mỗi lần có số lượng như nhau: Shipment is equal monthly in September, October, November and December 2000 for total 4000 MTS

(11) Cách vận tải

- Trong L/C cho phép chuyển tải hay không, nếu cho phép thì phải ghi transshipment permitted; không cho phép ghi : transhipment not allowe

- Chuyển tải có thể thực hiện tại một cảng chỉ định do người chuyên chở và người nhập khẩu lựa chọn : transhipment ...port with through Bill of Lading acceptable

- Người xuất khẩu không thể chấp nhận L/C quy định việc chuyển tải một cách cứng nhắc khiến cho người xuất khẩu gặp khó khăn hoặc không thể thuê phương tiện vận tải phù hợp.

(12) Phần mô tả hàng hoá (Description of goods)

Người xuất khẩu phải kiểm tra: tên hàng, quy cách, số lượng hoặc trọng lượng hàng, giá cả hàng hoá phù hợp với hợp đồng ngoại thương đã thoả thuận không? Người bán có năng lực thực hiện hay không?

(13) Các chứng từ thanh toán (documents for payment)

Khi nhận L/C, người xuất khẩu phải kiểm tra kỹ quy định về bộ chứng từ trên các khía cạnh:

- Số loại chứng từ phải xuất trình

- Số lượng chứng từ phải làm đối với từng loại ( thông thường lập 3 bản)

- Nội dung cơ bản được yêu cầu đối với từng loại

- Thời hạn muộn nhất phải xuất trình các chứng từ

- Quy định cách thức trả tiền

- Trong hợp đồng quy định cách nào thì L/C phải quy định bằng cách đó.

Khi có sai sót trong bộ chứng từ thanh toán trong phương thức L/C, có thể giải quyết theo một trong những cách sau:

(1) Người xuất khẩu cam kết miệng với ngân hàng của mình về những sai sót trong bộ chứng từ để được thanh toán.

Ngân hàng sẽ chấp nhận thanh toán trong trường hợp này khi bộ chứng từ có sai sót nhỏ. Cách này chỉ phổ biến khi có sự tín nhiệm lẫn nhau.

Khi đó:

- Người xuất khẩu phải có tình trạng tài chính khả quan và là khách hàng quen thuộc của ngân hàng

- Trong một vài trường hợp, ngân hàng giao dịch có thể giữ lại một số tiền trong tài khoản chờ đến lúc ngân hàng mở cho phép giải toả

(2) Người xuất khẩu viết thư cam kết bồi thường

- Theo tập quán, người xuất khẩu có thể nhờ ngân hàng của mình chiết khấu các chứng từ bằng thư cam kết bồi thường của mình dù có các sai biệt đối với khách hàng được tín nhiệm. Nếu người xuất khẩu không phải là khách hàng của ngân hàng giao dịch, việc bảo lãnh của người xuất khẩu phải được chính ngân hàng của mình ký xác nhận.

- Khi việc thanh toán đã được thực hiện theo thư bồi thường, người xuất khẩu sẽ phải chịu trách nhiệm hoàn toàn về hậu quả của mọi sai biệt và có thể bị ngân hàng chiết khấu yêu cầu hoàn trả số tiền nếu người mua không nhận bộ chứng từ.

(3) Người xuất khẩu điện cho ngân hàng phát hành để xin phép thanh toán:

- Nếu thư bồi thường của nhà xuất khẩu không được ngân hàng giao dịch chấp nhận hoặc L/C cấm giao dịch bằng thư bồi thường, người xuất khẩu có thể yêu cầu ngân hàng của mình điện cho ngân hàng mở xin được phép thanh toán.

- Trong bức điện, ngân hàng giao dịch thường mô tả ngắn bộ chứng từ liên hệ cũng như các chi tiết về các sai biệt chứng từ. Ngân hàng giao dịch của người xuất khẩu thường phải mất vài ngày hoặc một tuần để nhận được điện trả lời. Người bán là người phải chịu phí điện báo.

(4) Người xuất khẩu chuyển sang phương thức nhờ thu:

- Nếu không thể sử dụng một trong những cách trên, người xuất khẩu có thể yêu cầu ngân hàng giao dịch gửi bộ chứng từ với trách nhiệm của mình về mọi rủi ro đến ngân hàng mở để nhờ

- Với cách này, người xuất khẩu phải chờ một thời gian mới được thanh toán. Ngân hàng mở sẽ hành động như một ngân hàng nhờ thu, sẽ chuyển số tiền thu được bằng thư hàng không cho người xuất khẩu thông qua ngân hàng của người này. Nếu giá trị hối phiếu là một số tiền lớn, người xuất khẩu nên yêu cầu ngân hàng thu ngân chuyển số tiền thu được trên bằng điện chuyển tiền để thu được tiền nhanh hơn.

Để hạn chế những sai sót khi mở L/C, bạn nên chú ý khi khai thông tin và chuẩn bị chứng từ đầy đủ, và chuẩn bị kiến thức để kịp xử lý khi sai sót.