Với xu hướng hội nhập quốc tế như hiện nay, thị trường xuất nhập khẩu đang ngày càng phát triển và mở rộng. Khi đó, nắm rõ các kiến thức về thanh toán quốc tế trong xuất nhập khẩu sẽ giúp các doanh nghiệp thực hiện các giao dịch nhanh chóng và thuận lợi. Nhằm giúp các doanh nghiệp lựa chọn được phương thức thanh toán quốc tế phù hợp và an toàn nhất, hãy cùng Simba tìm hiểu ý nghĩa và các phương thức thanh toán quốc tế trong bài viết dưới đây!

Thanh toán quốc tế là gì?

Thanh toán quốc tế (International Payment) là thanh toán giữa các bên tham gia hợp đồng mua bán hàng hóa quốc tế hoặc dịch vụ có yếu tố nước ngoài. Trong xuất nhập khẩu, người nhập khẩu cũng phải thực hiện thanh toán cho phía nhà cung cấp nước ngoài. Nhiều hình thức thanh toán quốc tế từ đó cũng được ra đời nhằm tạo điều kiện thuận lợi cho những giao dịch quốc tế giữa các bên.

Nghiệp vụ thanh toán quốc tế được thực hiện bởi các ngân hàng trong nước bằng cách hối đoái, gửi kỳ phiếu, séc, giấy bạc và vàng. Các hình thức thanh toán quốc tế dựa trên việc đổi đồng tiền của nước này sang đồng tiền của nước khác theo tỷ giá đã được niêm yết.

Vai trò của thanh toán quốc tế

- Đối với nền kinh tế: Thanh toán quốc tế góp phần giải quyết mối quan hệ hàng hóa tiền tệ, tạo nên sự liên kết giữa quá trình sản xuất với quá trình lưu thông hàng hóa trên phạm vi quốc tế. Thanh toán quốc tế giúp tăng cường các mối quan hệ giao lưu quốc tế giữa các quốc gia, đảm bảo sự an toàn, tiện lợi trong quá trình thanh toán và tối ưu chi phí cho các đơn vị tham gia.

- Đối với ngân hàng: Thanh toán quốc tế không chỉ là một nghiệp vụ đơn thuần mà còn là hoạt động giúp hỗ trợ và bổ sung cho các hoạt động kinh doanh khác của ngân hàng. Hoạt động thanh toán quốc tế giúp mở rộng hoạt động tín dụng xuất nhập khẩu, mở rộng quan hệ với ngân hàng nước ngoài, phát triển hoạt động kinh doanh ngoại tệ, tăng tính thanh khoản cho ngân hàng, bảo lãnh ngân hàng trong ngoại thương, tài trợ thương mại và các nghiệp vụ ngân hàng quốc tế khác.

- Đối với doanh nghiệp: Thanh toán quốc tế trực tiếp phục vụ nhu cầu thanh toán của doanh nghiệp trong các hoạt động xuất nhập khẩu hàng hóa. Các hình thức thanh toán quốc tế giúp cho các hoạt động thanh toán của doanh nghiệp diễn ra an toàn, nhanh chóng và hiệu quả hơn.

Một số phương thức thanh toán quốc tế trong xuất nhập khẩu

Phương thức chuyển tiền (Remittance)

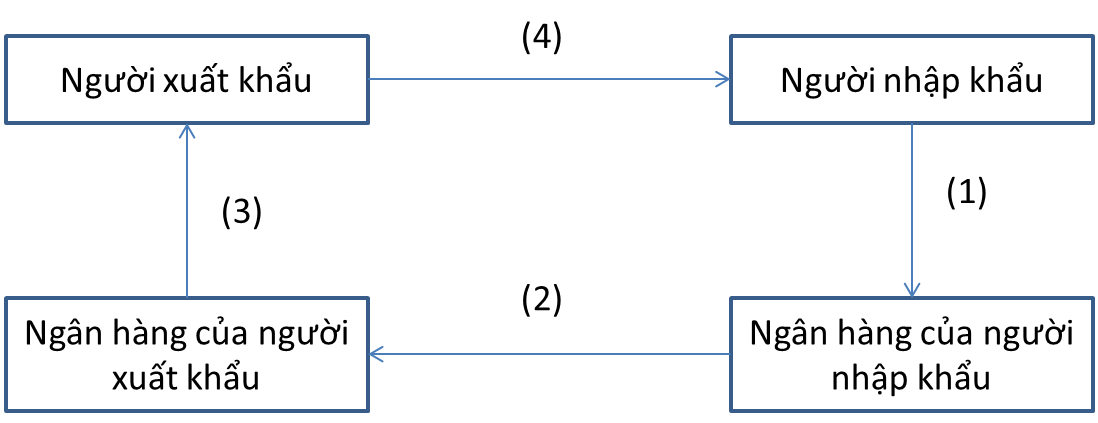

Phương thức chuyển tiền là một trong những phương thức thanh toán được sử dụng phổ biến nhất trong thanh toán quốc tế. Cụ thể, bên phía người chuyển tiền sẽ yêu cầu ngân hàng của quốc gia đó chuyển một số tiền nhất định cho người nhận nước ngoài theo yêu cầu.

Trong phương thức chuyển tiền, có 4 bên tham gia như sau:

- Người nhập khẩu - Remitter: là người ủy nhiệm cho ngân hàng đại diện để chuyển tiền.

- Người xuất khẩu - Beneficiary: là người bán, người được nhận số tiền được chuyển từ phía người nhập khẩu.

- Ngân hàng bên nhập khẩu - Remitting Bank: là ngân hàng nhận ủy nhiệm chuyển tiền từ phía người nhập khẩu.

- Ngân hàng bên xuất khẩu - Corresponding Bank: Là ngân hàng đại lý của ngân hàng chuyển tiền, thuộc nước xuất khẩu.

Các hình thức chuyển tiền hiện nay:

- Hình thức điện báo (điện hối - Telegraphic Transfer - TT): Ngân hàng bên nhập khẩu gửi trực tiếp lệnh chuyển tiền thông qua mạng lưới liên lạc viễn thông đến ngân hàng đại lý, yêu cầu ngân hàng này chi trả cho người thụ hưởng (người xuất khẩu).

- Hình thức chuyển tiền bằng thư (thư hối - Mail Transfer - MT): Ngân hàng chuyển tiền gửi lệnh chuyển tiền bằng thư tới đến ngân hàng đại lý, yêu cầu ngân hàng đại lý thanh toán cho người thụ hưởng.

Hình thức điện hối nhanh hơn so với hình thức thư hối, tuy nhiên chi phí chuyển tiền lại cao hơn nhiều, vì vậy doanh nghiệp cần cân nhắc kỹ nếu sử dụng phương thức chuyển tiền (Remittance).

Phương thức chuyển tiền (Remittance) tương đối rủi ro cho cả hai bên, vì vậy chỉ nên áp dụng khi hai bên đã có quan hệ mua bán tin cậy, giá trị thanh toán không lớn.

Phương thức nhờ thu (Collection of Payment)

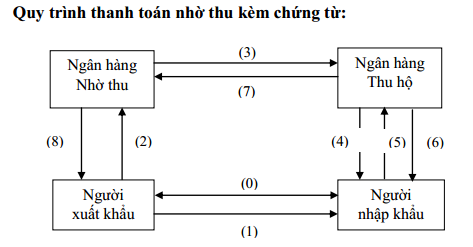

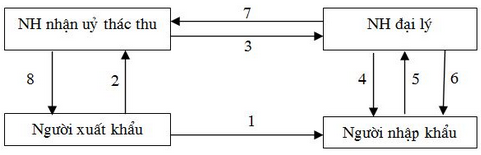

Phương thức nhờ thu là phương thức thanh toán quốc tế mà bên xuất khẩu sau khi giao hàng cho người nhập khẩu sẽ tiến hành lập hối phiếu và gửi đến ngân hàng yêu cầu thu hộ số tiền đã ghi trên hối phiếu. Phương thức nhờ thu có hai loại:

- Nhờ thu trơn (Clean Collection): Là phương thức thanh toán mà trong chứng từ thanh toán chỉ kèm theo chứng từ tài chính, không kèm theo chứng từ thương mại. Những chứng từ thương mại sẽ được gửi trực tiếp cho bên nhập khẩu, không qua ngân hàng.

- Nhờ thu kèm chứng từ (Documentary Collection): Là phương thức thanh toán mà ngân hàng bên xuất khẩu sẽ thực hiện thu hộ tiền bán hàng từ phía người nhập khẩu cho phía đơn vị xuất khẩu, dựa trên cơ sở các chứng từ giao hàng. Nhờ thu chứng từ có 2 loại là Nhờ thu trả tiền trao chứng từ (Documentary Against Payment - D/P) và Nhờ thu chấp nhận trao chứng từ (Documentary Against Acceptance - D/A).

Phương thức nhờ thu thường ít được sử dụng do ngân hàng chỉ đóng vai trò trung gian, không chịu trách nhiệm trong các trường hợp phát sinh vấn đề trong thanh toán, do đó không thể đảm bảo quyền lợi cho cả hai bên. Doanh nghiệp chỉ nên sử dụng phương thức thanh toán này khi đã có mối quan hệ buôn bán lâu năm và tín nhiệm đối tác.

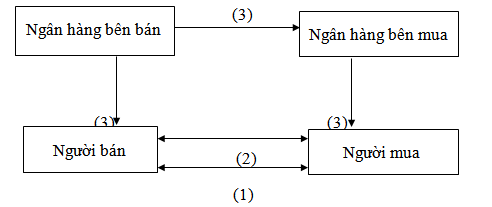

Phương thức ghi sổ (Open account)

Là phương thức thanh toán quốc tế mà trong đó, nhà xuất khẩu sau khi đã hoàn thành việc giao hàng thì sẽ mở tài khoản ghi nợ khoản tiền hàng mà phía nhà nhập khẩu cần phải thanh toán. Sau đó nhà nhập khẩu sẽ cần phải thanh toán khoản tiền định kỳ theo thỏa thuận giữa hai bên.

Đây là phương thức thanh toán chỉ có sự tham gia của đơn vị nhập khẩu và đơn vị xuất khẩu. Ngân hàng chỉ đóng vai trò là bên mở tài khoản và thanh toán theo từng thời điểm đã thỏa thuận.

Quy trình thực hiện phương thức ghi sổ:

- Bên xuất khẩu giao hàng và gửi chứng từ cho bên nhập khẩu nhận hàng.

- Bên đơn vị xuất khẩu ghi nợ vào tài khoản và báo nợ trực tiếp cho bên nhập khẩu.

- Bên nhập khẩu chuyển tiền qua ngân hàng để thanh toán cho bên xuất khẩu hoặc thanh toán bằng séc theo thời gian đã thỏa thuận.

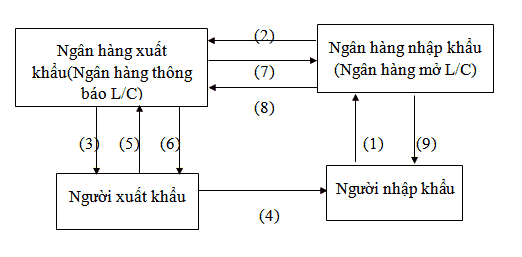

Phương thức bằng thư tín dụng (Letter of Credit - L/C)

Phương thức thư tín dụng hay còn gọi là phương thức L/C, là một văn bản do ngân hàng phát hành dựa trên cam kết của người nhập khẩu sẽ thanh toán một khoản tiền trong thời gian nhất định cho người xuất khẩu khi xuất trình được bộ chứng từ hợp lệ.

Phương thức thanh toán quốc tế qua thư tín dụng được sử dụng rất phổ biến bởi L/C là phương thức thanh toán cân bằng được lợi ích của cả bên xuất khẩu và nhập khẩu, cùng với đó giải quyết được các vấn đề về tín nhiệm của cả hai bên. Tuy nhiên khi áp dụng phương thức thanh toán này, các bên cần lưu ý những đặc điểm về pháp lý sau đây:

- L/C là khế ước độc lập với hợp đồng mua bán quốc tế, được hình thành dựa trên hợp đồng cơ sở (hợp đồng mua bán hàng hóa, dịch vụ,...). Tuy nhiên, khi được phát hành, L/C hoàn toàn độc lập với hợp đồng cơ sở. Ngân hàng mở L/C và các ngân hàng tham gia vào nghiệp vụ thư tín dụng chỉ làm theo quy định của thư tín dụng.

- Thư tín dụng - L/C là một kiểu “mua bán chứng từ”. “Các ngân hàng giao dịch trên cơ sở các chứng từ chứ không phải bằng hàng hóa, dịch vụ hay các thực hiện khác mà chứng từ có liên quan” - theo Điều 5 của UPC600

Phương thức giao chứng từ trả tiền (Cash against documents - CAD)

CAD (Cash Against Documents) là phương thức thanh toán trong đó bên nhập khẩu yêu cầu ngân hàng mở tài khoản tín thác (Trust Account) để thanh toán cho bên xuất khẩu khi bên xuất khẩu xuất trình đầy đủ chứng từ theo yêu cầu. Bên xuất khẩu sau khi hoàn thành nghĩa vụ giao hàng cho bên nhập khẩu sẽ xuất trình bộ chứng từ để nhận khoản tiền thanh toán.

Quy trình thanh toán bằng phương thức CAD (Cash Against Documents) được thực hiện theo trình tự sau:

Bước 1: Sau khi ký hợp đồng với bên xuất khẩu, bên nhập khẩu đến ngân hàng, yêu cầu thực hiện dịch vụ. Bên nhập khẩu và ngân hàng sẽ thỏa thuận và ký bản ghi nhớ (Memorandum), bao gồm những nội dung sau:

- Phương thức thanh toán (Means of payment).

- Sổ tiền ký quỹ (Pledged Amount) trị giá 100% thương vụ.

- Những chứng từ yêu cầu (Required Documents).

- Phí dịch vụ (Commission).

Sau khi bên nhập khẩu chuyển đầy đủ số tiền ký quỹ, tài khoản tín thác (Trust Account) sẽ được mở để ghi số tiền ký quỹ. Ngân hàng đồng thời thông báo cho nhà xuất khẩu về việc tài khoản tín thác đã hoạt động.

Bước 2: Sau khi kiểm tra các điều kiện về tài khoản tín thác, nếu chấp nhận, bên xuất khẩu giao hàng cho người vận tải để vận chuyển hàng hoá đến địa điểm nhận hàng.

Bước 3: Bên xuất khẩu sau khi hoàn tất giao hàng cần xuất trình những chứng từ mà bản ghi nhớ (Memorandum) yêu cầu tại Ngân hàng.

Bước 4: Ngân hàng tiến hành rà soát và đối chiếu chứng từ theo yêu cầu của bản ghi nhớ, nếu chứng từ phù hợp thì sẽ ghi nợ tài khoản ký quỹ cho bên nhập khẩu.

Bước 5: Ngân hàng giao chứng từ lại cho bên nhập khẩu.

Trên đây là toàn bộ bài viết về thanh toán quốc tế và các phương thức thanh toán quốc tế đang được sử dụng phổ biến. Hy vọng những thông tin trên sẽ giúp ích cho các doanh nghiệp trong các hoạt động xuất nhập khẩu của mình. Hiện tại Simba đang cung cấp dịch vụ ủy thác xuất nhập khẩu trọn gói, bao gồm dịch vụ thanh toán quốc tế, hỗ trợ doanh nghiệp thanh toán tiền cho nhà cung cấp nước ngoài. Nếu doanh nghiệp có nhu cầu sử dụng dịch vụ của Simba, hãy liên hệ ngay tới hotline 0379 311 688 để được tư vấn chi tiết!